中国基金报记者 方丽 孙晓辉大众配资安全吗

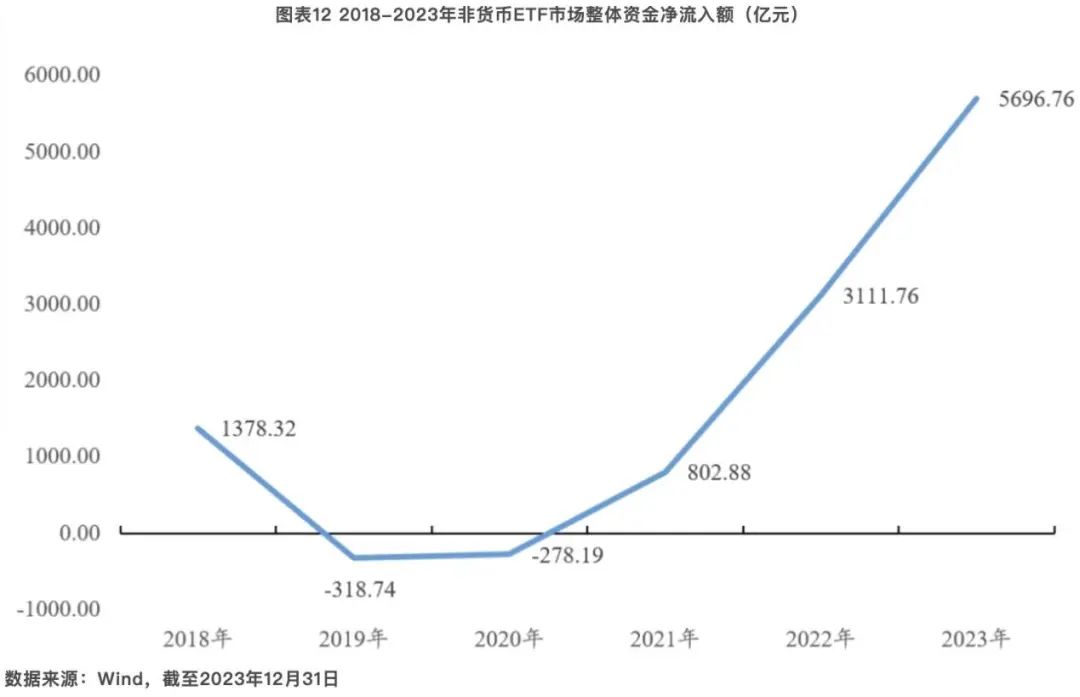

2023年,境内ETF市场产品数量和规模同创新高,各类型资金纷纷借道ETF入市,全年非货币ETF净流入资金达5696.76亿元。

随着指数投资理念逐渐普及,以及ETF工具化属性得到越来越多投资者认可,ETF投资者群体保持快速增长,其中深市ETF市场持有人数量达328万人,较2022年底增长16%。ETF市场整体交投活跃,总成交金额突破27万亿元,创历史新高。

为全面回顾2023年境内ETF市场投资者结构、市场成交、市场表现、资金流入流出以及深市流动性服务业务等情况,揭示ETF投资交易特征,深圳证券交易所基金管理部联合天弘基金、招商基金、景顺长城基金、嘉实基金、国泰基金和华安基金共同编写《ETF投资交易白皮书(2023年)》,为市场和投资者提供参考。

ETF持有人数量持续增长

个人投资者持有占比维持过半

近年来指数化投资理念不断普及,越来越多投资者选择使用ETF这一低费率、高流动性、低门槛的投资工具参与场内投资。ETF市场持有人数保持着逐年增长的长期趋势。

截至2023年底,深市ETF持有人数量已达328万(未穿透联接基金),较2022年年底增长16%,较2018年底增长6.5倍。

从地域分布来看,深市ETF个人投资者持有规模在人均GDP高、居民可支配收入多的地区较大。截至2023年底,深市ETF个人投资者主要集中在东部沿海地区,持有规模前三的区域为广东省、上海市和北京市,江浙沪地区个人投资者持有比例较高合计超30%。

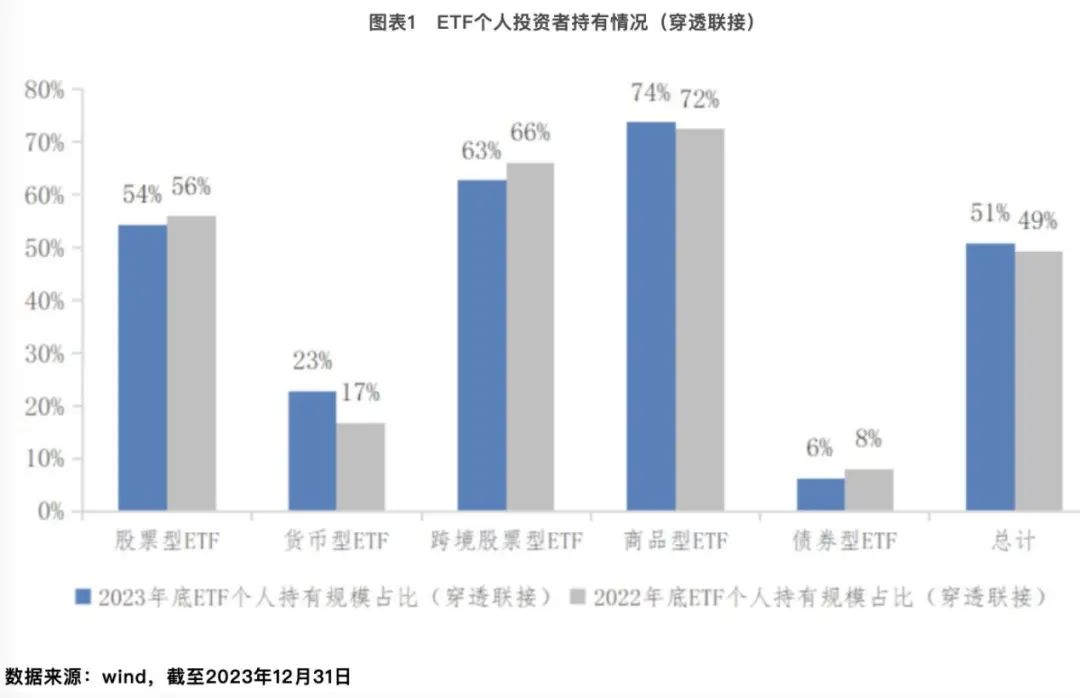

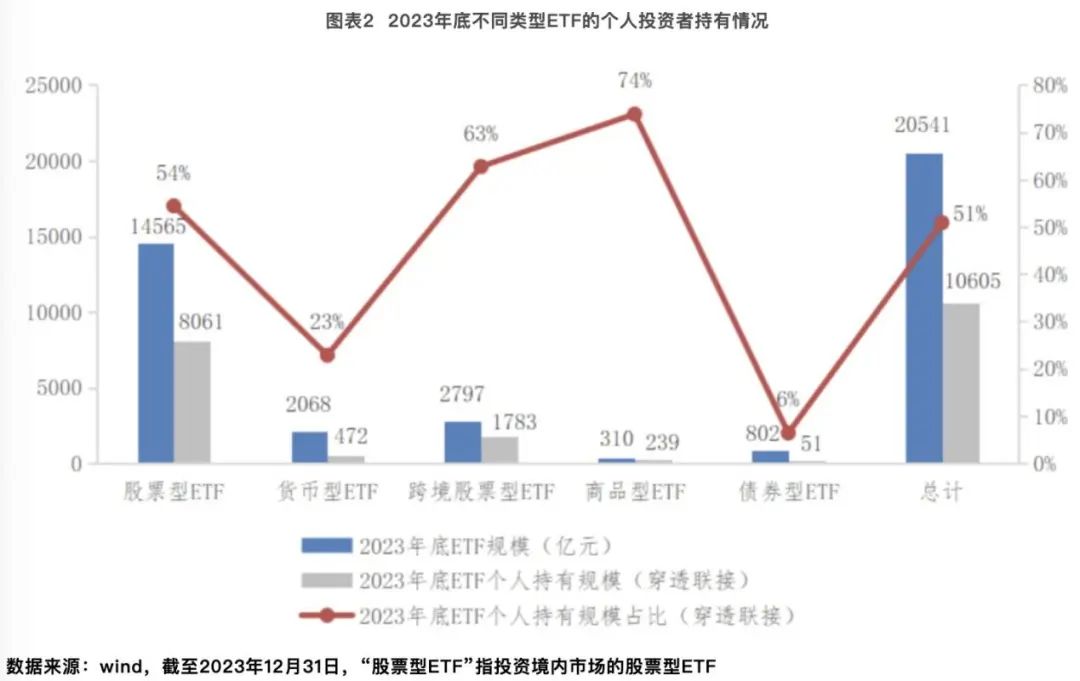

以穿透联接基金的持有结构进行计算,截至2023年底,ETF持有人仍以个人投资者为主。其中,个人投资者持有规模合计为10605.26亿元,占比50.87%,较2022年底提升1.48%。持有非货币型ETF规模合计10133.46亿元,占比较2022年底略降1.93%。个人投资者更倾向于直接持有ETF,合计7479.40亿元,占比较2022年底提升4.71%。其中,直接持有非货币型ETF规模合计为7007.60亿元,占比较2022年底提升5.39%。

机构和个人分别偏好宽基和行业主题ETF

个人投资者在商品型ETF中占比高

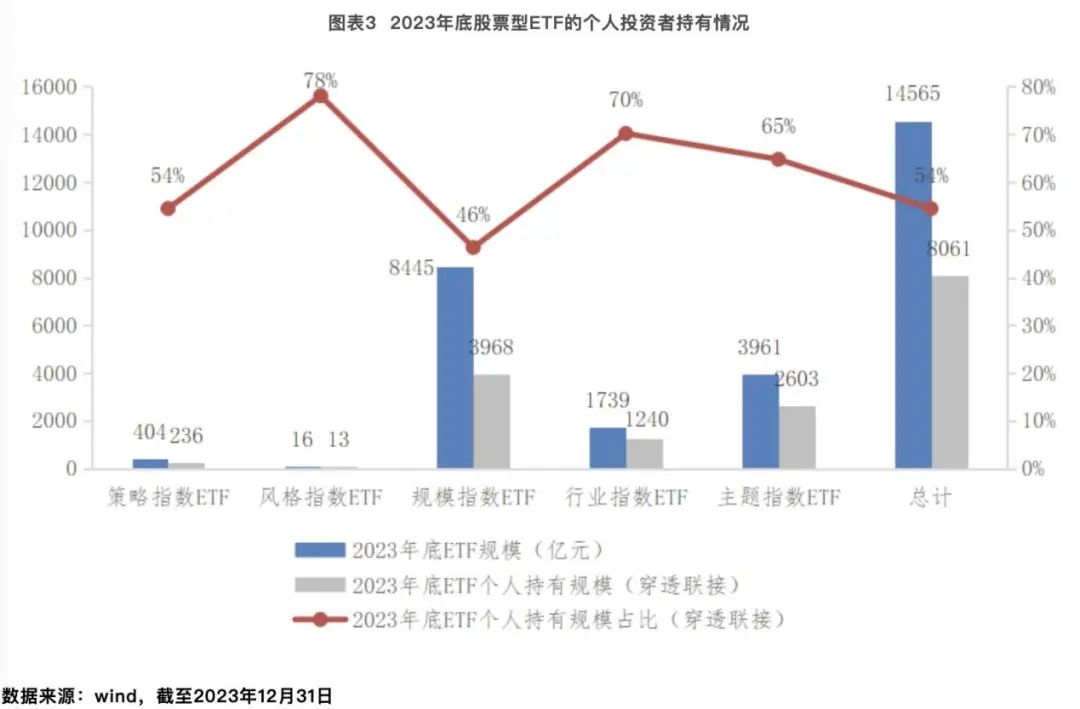

从境内股票型ETF来看,截至2023年底,机构投资者持有宽基ETF比例较高,持有规模合计4476.77亿元,占比53.01%,主要包括沪深300ETF、创业板ETF、科创板50ETF、中证500ETF等主流品种。

个人投资者则持有行业主题ETF(即跟踪行业指数和主题指数的ETF)持有比例最高,持有规模合计3843.59亿元,占比66.42%,主要包括医疗医药、证券公司、芯片半导体等三大行业和主题。

从产品类别看,商品型、跨境股票型、境内股票型、货币型和债券型ETF的个人投资者持有规模占比(穿透联接基金的持有结构)依次递减,分别为73.83%、62.75%、54.42%、22.82%和6.37%。个人投资者在以黄金ETF为代表的商品型ETF中占比高,体现了权益市场波动过程中对抗风险属性资产的追求。

市场成交活跃度提升

ETF流动性优势显著

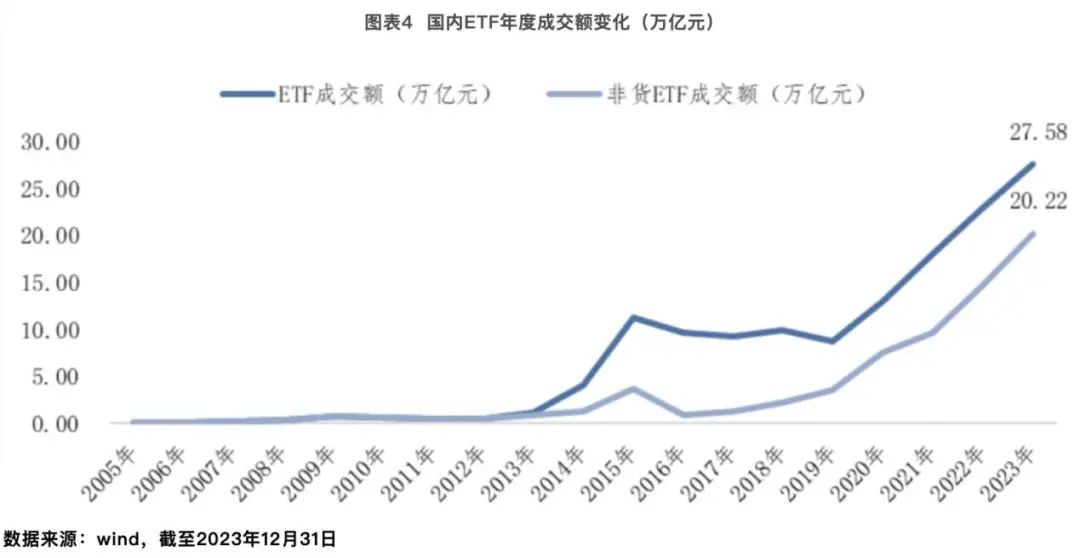

ETF产品的工具化属性逐步得到投资者认可,成交活跃度不断提升。

2023年,ETF总成交额27.58万亿元,较2022年提升4.67亿元,其中非货币ETF总成交额达20.22万亿元,均创历史新高。其中新上市ETF产品贡献增量成交额0.59万亿元,存量ETF产品贡献增量成交额4.08万亿元。

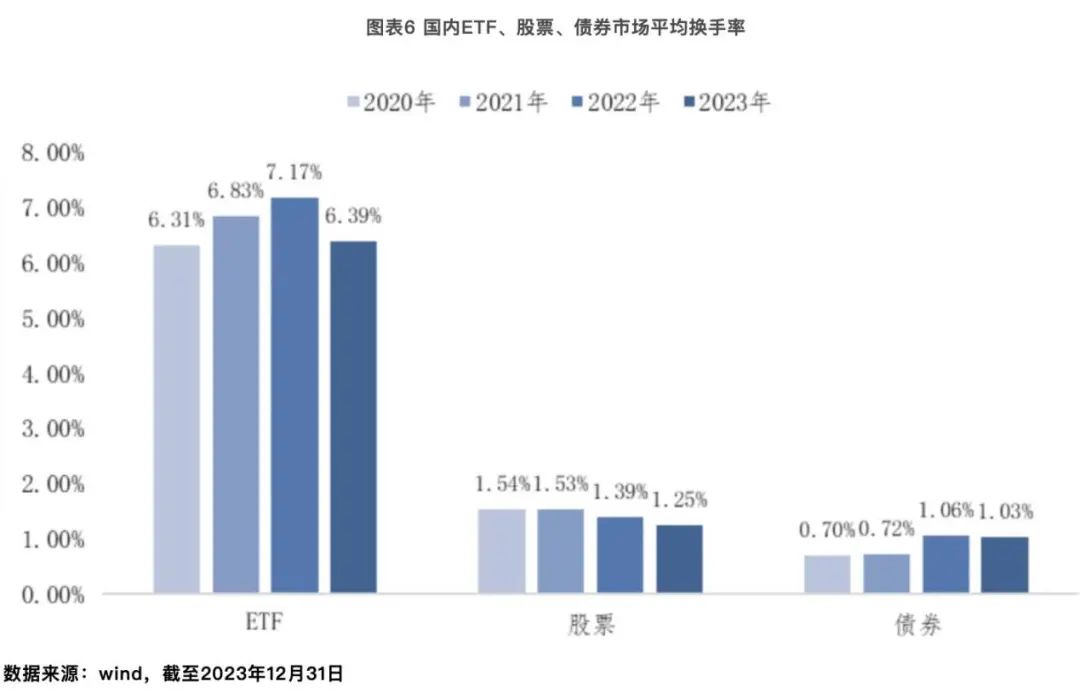

2023年ETF日均换手率为6.39%,明显高于股票及债券市场。从ETF产品和标的指数成份股的换手率情况来看,ETF整体平均换手率(17倍)显著高于标的指数成份股平均换手率水平(2倍左右)。

股票型ETF成交居首

债券型ETF活跃度提升显著

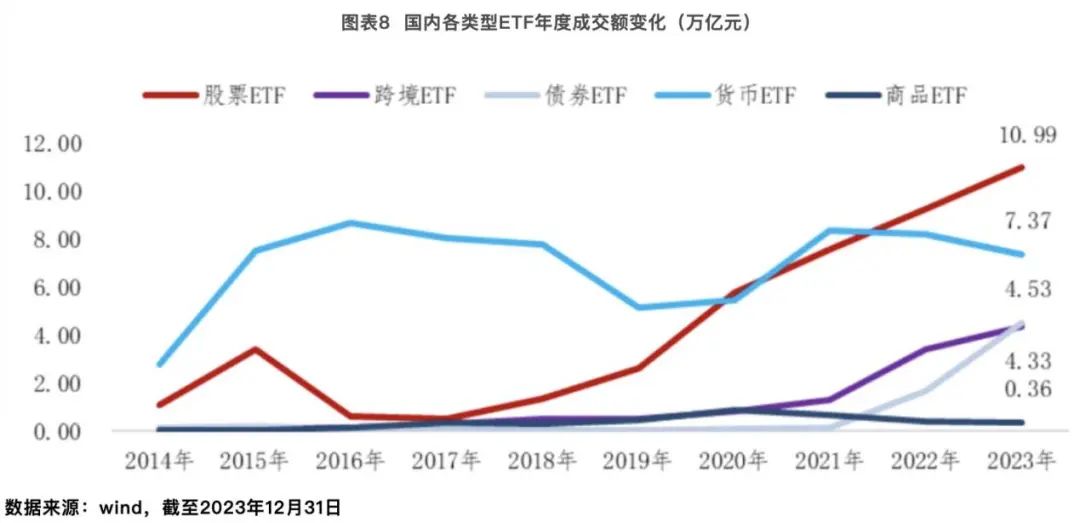

2023年,各类型ETF交投活跃度继续分化。相比2022年,股票ETF、债券ETF、跨境ETF总成交额均有不同程度上涨,货币ETF和商品ETF总成交额有所下降。

具体来看,股票ETF年成交额达10.99万亿元,占比39.85%,相比2022年有所下降。债券ETF年成交额达4.53万亿元,超过了跨境ETF,占比由2022年的7.18%大幅提升至16.43%。跨境ETF交投活跃度也明显提升,年成交额达4.33万亿元。货币ETF和商品ETF年成交额持续下滑,分别为7.37万亿元、0.36万亿元。

行业分布相对分散的宽基指数成为了更多投资者的选择。全年来看,2023年宽基ETF年成交额达5.84万亿元,超过了行业主题ETF的4.87万亿元。

2023年,在利率整体下行环境下,债券型ETF作为场内现金管理的替代工具关注度有所提升,虽然数量有限(19只),但成交活跃度攀升最为明显。2023年债券ETF总成交额由2022年的1.65万亿元快速提升至2023年的4.53万亿元,产品平均成交额也由2022年的0.10万亿元提升至0.24万亿元的水平,平均换手率也大幅提高。

非货币ETF净流入额创历史新高

宽基ETF成资金流入主力

2023年,A股市场持续波动,ETF规模逆势扩容,全年非货币ETF市场整体资金净流入5696.76亿元,连续三年实现资金净流入,且流入额创历史新高。

ETF整体实现资金净流入,主要来自股票型ETF的贡献,其中宽基ETF成为资金流入的主力,占全年净流入额的比重达64%。

净流入居前的产品方面,宽基ETF以沪深300、科创50、创业板ETF为代表,作为资金逆势布局大盘蓝筹和科技成长板块的重要工具,在2023年得到大幅增持。行业主题ETF主要集中在科技和医药两个赛道,由于两个赛道在2023年经历较大回调,带动相应的行业主题ETF吸引资金持续流入。跨境股票ETF主要集中于跟踪港股市场的恒生互联网ETF、恒生科技ETF以及恒生医疗ETF,港股市场过去三年持续走弱,主要指数的估值回归至历史较低位置,因此吸引了大量资金流入。

在净流出居前的产品方面,货币ETF在2023年资金净流出居前,权益ETF方面,受地产拖累的基建,以及有显著超额收益的煤炭ETF等产品出现资金净流出。

服务商接近全覆盖

ETF流动性服务业务高度集中

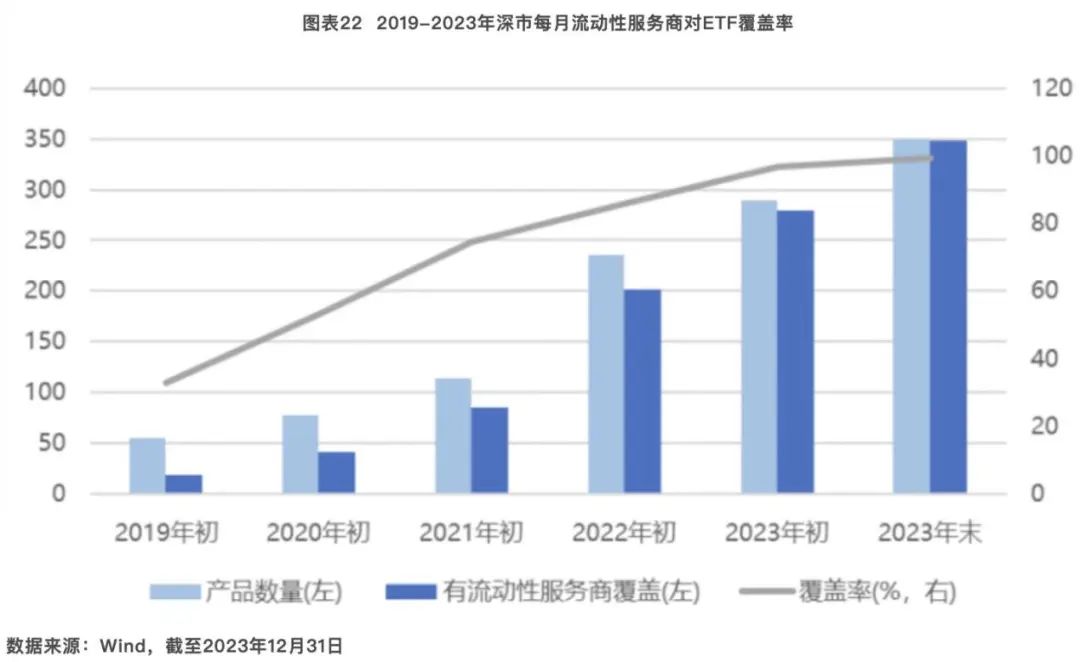

2023年,深市ETF产品流动性服务商覆盖率持续提高。截至2023年底,深市流动性服务商覆盖的ETF数量达348只,覆盖率为99%,较2022年提升4%。

目前,提供流动性服务业务的ETF绝大多数由前十大流动性服务商覆盖。截至2023年底,共有7家流动性服务商覆盖的深市ETF产品超过100只,分别为中信证券、广发证券、华泰证券、方正证券、中信建投证券、招商证券和海通证券。其中,前五位流动性服务商产品覆盖度已达99.42%,前十大流动性服务商产品覆盖度100%。

深市ETF的平均流动性服务商数量由2019年初的2.44家提升至2023年末的5.29家。其中,合作5家以上流动性服务商的ETF数量从2019年初的2只提升至2023年末的128只,占深市ETF总数量的37%,基本涵盖所有重点类别和重点品种。

2023年底,深市存续ETF日平均成交额增长到216亿,单只产品日平均成交额也增加到0.62亿。与2022年相比,2023年全年日均成交额增长38.64%,流动性增长非常显著。

2023年12月,为进一步提升深市EFT市场流动性,深交所推出基金主流动性服务商机制,通过指定符合条件的证券公司或其他机构作为主做市商,市场可以获得更高质量的买卖报价服务,提升ETF市场的活跃度和价格的稳定性。

2023年,深市主流动性服务商机制共施行10天,共有4家ETF管理人的8只产品引入该制度。未来将有更多的ETF产品引入主流动性服务商机制,更好发挥流动性服务商流动性供给作用。

编辑:舰长

审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

]article_adlist--> 股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP